“发展我国租赁,既要借鉴、学习外国的有益方式,更要善于总结自身的实际经验,要从我国的实际情况出发,走出一条具有中国特色的租赁路子来。”

------荣毅仁

“发展我国租赁,既要借鉴、学习外国的有益方式,更要善于总结自身的实际经验,要从我国的实际情况出发,走出一条具有中国特色的租赁路子来。”

------荣毅仁

继最高法划定民间借贷利率的司法保护上限为15.4%后,平安银行在一起金融借款纠纷案中,主张以年化24%向逾期借款人收取罚息的请求遭到法院驳回,法院最终判定其按4倍LPR(贷款市场报价利率)执行罚息。

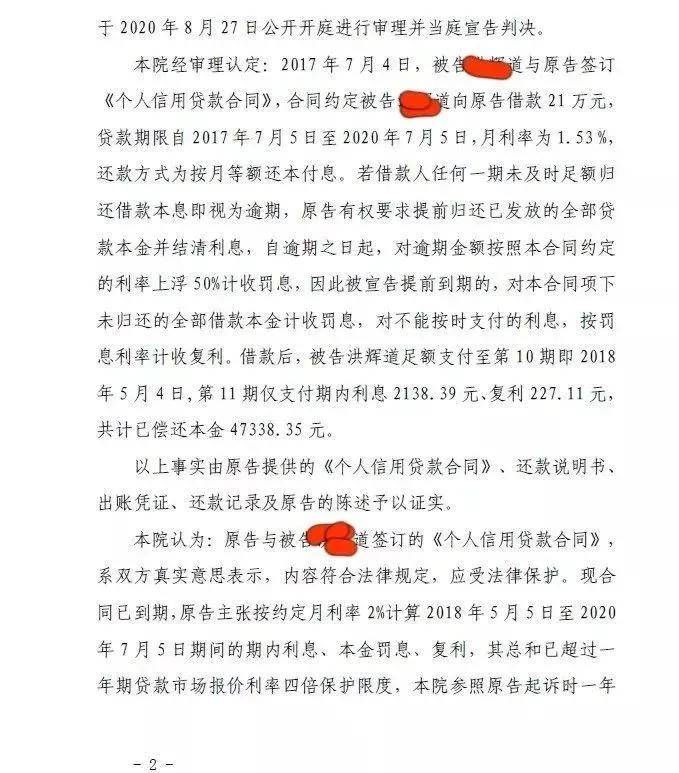

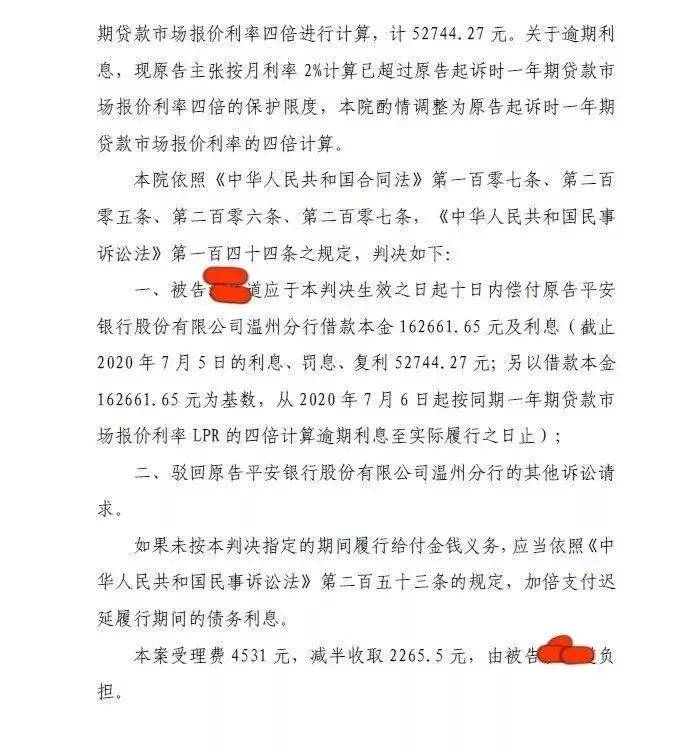

根据案例的介绍,原告平安银行股份有限公司温州分行与被告洪辉道金融借款合同纠纷一案,原告于2020 年7 月14 日向本院提起诉讼,请求法院判令被告洪辉道偿还原告借款本金162661.65 元及利息(截止2020 年7 月5 日的利息、罚息、复利83519.85 元;另以借款本金162661.65 元为基数,从2020 年7 月6 日起按月利率2%计算逾期利息至实际履行之日止)。

浙江省温州市瓯海区人民法院适合简易程序,在8 月27 日公开开庭进行审理并当庭宣告判决。

平安银行与被告洪辉道签订《个人信用贷款合同》,合同约定被告洪辉道向原告借款21 万元,贷款期限自2017 年7 月5 日至2020 年7 月5 日,月利率为1.53 %,还款方式为按月等额还本付息。告人仅支付至2018年5月4日第10期,累计偿还本金47338.35 元。

法院判决,双方约定的逾期利率为2%,已超过一年期贷款市场报价利率四倍保护限度,对于2018 年5 月5 日至2020年7 月5 日期间的期内利息、本金罚息、复利,参照原告起诉时一年期贷款市场报价利率四倍进行计算,计52744.27 元。

对于法院判决,主要关注的问题有两个:

1、为什么用最新的《最高人民法院关于审理民间借贷案件适用法律若干问题的最新规定》(以下简称《规定》)为标准,判决2017年的借贷合同纠纷?

2、《规定》的监管范围为民间借贷,不包含银行等持牌金融机构,为什么这次判决会按照《规定》的标准判决?

一、为什么用最新的《规定》为标准判决2017年的借贷合同纠纷?

按照《规定》第二十六条的规定:

据新规第三十二条:“本规定施行后,人民法院新受理的一审民间借贷纠纷案件,适用本规定。借贷行为发生在2019年8月20日之前的,可参照原告起诉时一年期贷款市场报价利率四倍确定受保护的利率上限。在还没有结束的借贷合同纠纷中,适用本规定。

本次诉讼的判决时间为2020年8月27日,而新《规定》的发布时间是2020年8月20日,所以法院依据《规定》的相关条款判决,完全合理合法。

二、《规定》的监管范围为民间借贷,不包含银行等持牌金融机构,为什么这次判决会按照《规定》的标准判决?

1、最高人民法院民事审判第二庭编著的《〈全国法院民商事审判工作会议纪要〉理解与适用》第332页对该部分的解释中明确:“因为金融借款利率比民间借贷利率低,因此,金融借款的总成本显然应该低于民间借贷利率的上限。”也就是说虽然《规定》的监管范围不包括持牌金融机构,但是持牌金融机构的利率也不是无所限制,更不应该超过民间借贷利率上限。

2、(2017)最高法民终927号判决书早已明确:“金融机构的融资费用上限亦应参照适用《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》的民间借贷利率上限即年利率24%”。其理由为“就金融在市场经济中的定位而论,金融应为实体经济服务,促进资金这一生产要素在各产业和企业之间良性流动,并分享实体经济发展中创造的价值。如果金融服务分享的剩余价值过高,会阻碍实体经济的发展,有悖于金融服务的根本。较金融借贷的市场定位而言,民间借贷是对金融服务实体经济不足的有益补充,而民间借贷的风险防控及承受能力相对于金融借贷较低。按照金融借贷与民间借贷的市场定位和风险与利益一致的市场法则,金融借贷利率不应高于民间借贷的利率。”

因此,在律师看来,不论是从目前降低社会融资成本的大环境,还是以往的司法实践来看,不管是24%还是4倍LPR,都不仅仅是民间借贷的利率上限,也是金融机构的利率上限。

律师认为,业界的顾虑更主要在于,罚息、违约金都要计算在内的话,如何制约、惩罚不守信、恶意逃债的债务人?律师建议,司法实务中是否能考虑债务人违约情况区别对待,比如逾期超过半年或1年的债务人,罚息、违约金不计入4倍LPR的考察区间,在融资负担和诚信风险间取得动态平衡。

最后,还在观望的持牌金融机构也要尽快适应新《规定》,尽快合规合法经营。

附:法院判决书