近日,招银金租在银行间债券市场成功发行第二期租赁资产证券化项目——招金2016年第一期租赁ABS,总发行规模为48.56亿元,是迄今为止发行规模最大ABS项目。

本期项目优先A-1档、优先A-2和优先A-3档证券发行利率仅为2.98%、3.09%和3.40%,较同日相近期限Shibor利差小,产品整体发行利率创租赁证券化产品的最低水平。

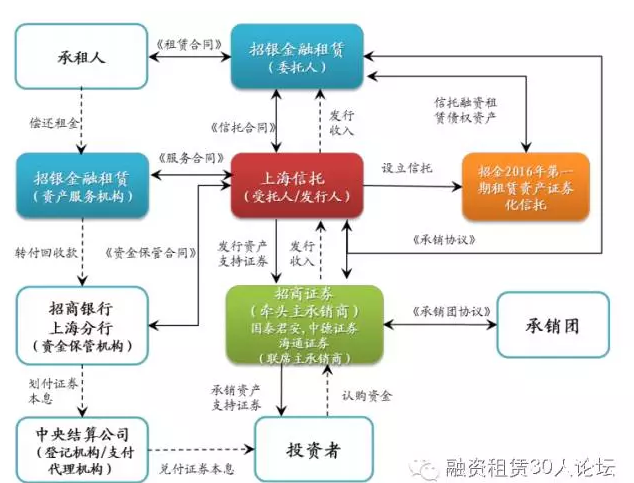

以下为本期资产支持证券发行的基本交易结构,其中实线表示各方之间的法律关系,虚线表示现金流的划转。

本期资产支持证券分为优先级资产支持证券和次级资产支持证券,优先A-1档、优先A-2档和优先A-3档ABS发行总和为41.1亿元,次级ABS为7.46亿元。次级ABS全部由发起机构持有,不进行流通转让。

本期项目优先A档证券评级为AAA,有关人士称,AAA证券表明资产证券持有人获得利息及时支付和本金在法定到期日或以前足额偿付的可能性极高,且基本不受经济环境的影响,证券的预期损失极低,信用等级高,风险低。

资料显示,本期ABS吸引了超过30家机构投资者的认购,各档证券超额认购倍数为4.23倍、5.73倍和2.89倍。投资者涵盖国有银行、股份制银行、农商行、基金、券商等多种类型,投资主体呈现出多元化的特征。

此外,本期产品优先A-1档、优先A-2为固定摊还型,优先A-3档为过手型证券;而优先A-1档、优先A-2为固定利率,优先A-3档为浮动利率。期限结构合理、利率类型丰富,适应不同投资者的需求和偏好。

招银金租是国务院批准设立的5家银行系金融租赁公司之一,成立于2008年3月,由招商银行全资设立,注册地为上海。截至目前为止,招银租赁注册资本金60亿元,在40家金融租赁公司中排名第5。

截止到2015年末,招银金融租赁资产规模为1039.66亿元,不良资产率为0.64%,营业收入为57.56亿元,净利润为14.94亿元,ROA和ROE等指标排名均属行业前列。